ワンルームマンション投資でFIRE!などの触れ込みのセミナーが最近非常に多いですよね。

購入する物件にもよりますが、結論から言うと都心部の投資用の区分ワンルームマンションだけでFIREを目指すのは正直厳しいです。

だからと言ってワンルームが儲からない!という訳ではありません。

ワンルームマンション投資でFIREがなぜ無理のか?ではワンルームマンション投資でどのように儲けるのか?ワンルームマンション投資で利益確定した成功事例なども含めて、その理由について解説します。

FIREとは?

FIREは、Financial Independence, Retire Earlyの略語です。

「経済的自立」と「早期リタイア」を意味する言葉で使われています。

つまりは働かなくとも、資産運用の収益で生活ができるようになった段階で早期リタイアする生活のことです。

従来の早期リタイアは一生生活に困らないだけの資産を残して、リタイアするのに対し、

FIREは資産とその運用益を加味した上での経済的自立を意味します。

よって、FIREそのものは億万長者じゃなくとも可能となります。

なぜワンルームマンション投資でFIREは難しいのか?

最も単純な理由は運用の利回りが低いことです。

特に都心のワンルームマンションの表面利回りは4~5%程度です。

実質利回りに直すと3%程度になります。

これはあくまで満室想定の場合なので、ここから

- 空室率

- 入退去時のリフォーム費用

- 室内設備の交換

- 入居時の客付け費用(ADなど)

を加味していくと、実質利回りは3%を切る程度に下がります。

しかもこちらは現金で物件を購入した場合なので、これを35年のフルローンで融資を使って購入すれば毎月の収支はほとんどの場合赤字になります。

つまり、毎月手残りでCFが残るわけでなく、毎月マイナスCFでお金が出ていく状態になります。

よって、ワンルームマンションをローンを使って複数件購入したところで、毎月家賃収入は受け取れますが、それに対してローンの支払いでほとんどの賃料収入が消えてしまうため、会社員をしながら実質の副収入を得ることは不可能ということになります。

多額の現金を持っていれば、頭金を多く入れたり、繰り上げ返済ををすることで多少収支は改善し、毎月プラスのCFをうけとることができますが、そもそもの実質利回りが3%なわけですから1億円分の現金を投下したと考えても年間で実質得られる家賃収入は300万程度(3%)ということになります。

1億の現金に対して、年利300万というのは決して高い数字ではありません。

そして、年300万程度の収入で会社員を引退してセミリタイアするのはあまりにも心もとないでしょう。

またワンルームマンションの場合は、基本的に組めるローンの総額に限界(年収の8~10倍程度まで)があるため、何部屋でも物件を拡大できるわけではありません。

金融機関からの担保評価がどうしても低くなる為「信用棄損」のリスクがついてまわることになります。

例えば、これが実質利回り10%程度ある一棟物件だとどうでしょうか。

1億の現金に対して1000万の家賃を受け取ることができるわけですが、十分にセミリタイアも可能な範囲になります。

現金を使わずとも低金利で融資が引ければ利回りが高いので毎月しっかりとプラスのCFを残すことも可能となります。

また、一棟の場合は積算評価の出る物件で収益性が認められれば金融機関も新規の融資をしてくれやすい傾向にあるため、ワンルームに比べると物件拡大はしやすいです。

よって現金を使わずに融資を受けて高利回りの一棟物件を保有し、毎月のCFをうけとりながら物件規模を一気に拡大できれば実質的なFIREも射程圏内となります。

もちろん高利回りにはそれなりの理由があり、リスクも存在しますから一概に利回りだけを見て投資判断するのはお勧めしません。

都心のワンルーム投資は安定して小さく儲けることができる投資

都心のワンルームは利回りが低いため大きく利益を取ることは難しいです。

しかし、立地や物件の条件を選べば小さく、コツコツと利益をとりながら、短期~長期での売却益を狙うことも可能な投資です。

その理由は以下の動画で解説しております。

https://www.youtube.com/embed/alJFa4dPYSU

ワンルームマンション投資に関する全容は以下の1記事でまとめておりますのでご覧ください。

確かに一棟マンションに比べれば利回りは収益性は劣ります。

しかしながら、都心のワンルームマンションの入居率や家賃の維持率は非常に安定的です。

であるがゆえに利回りが低いということです。

利回りが低いので毎月のCFは見込めません。

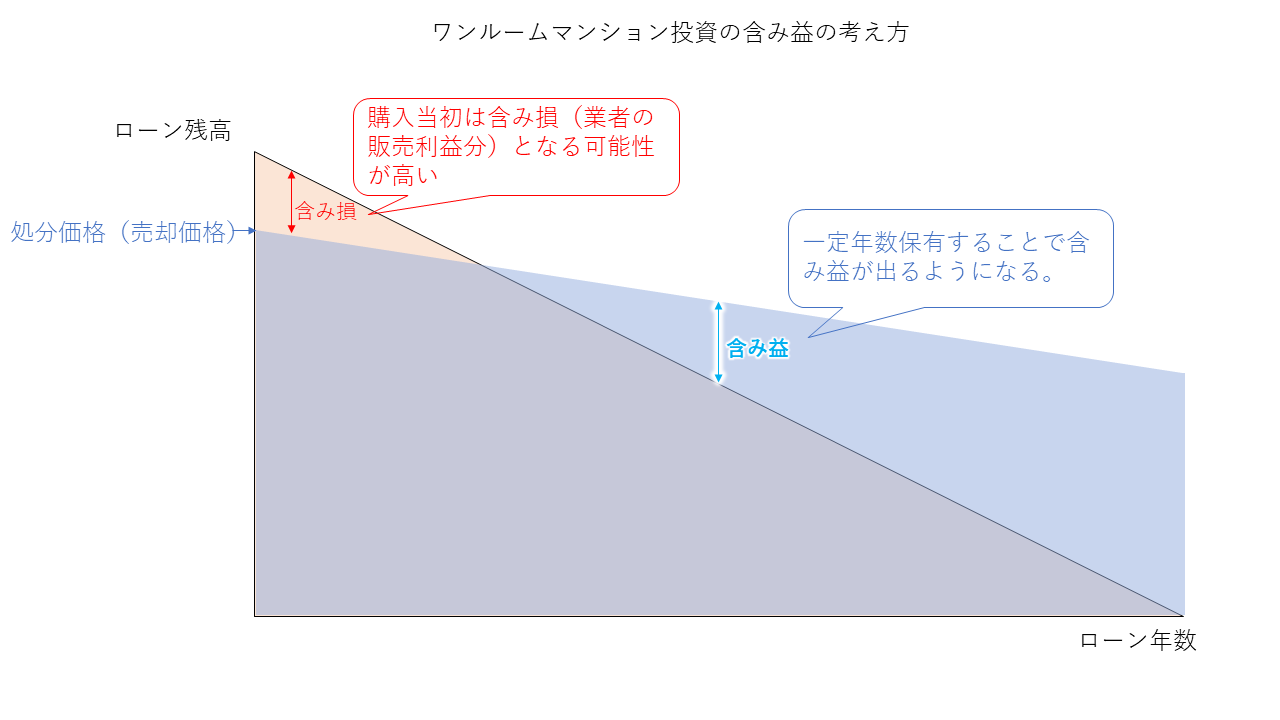

しかしながら、毎月取れる家賃でローンを返済していくことで確実にローンの残債は減っていきます。

よって、所有年数が経過するとともに自然と含み益が増えて、コツコツと試算を地道に積み上げていくことができる投資なのです。

ワンルームマンション投資の成功事例

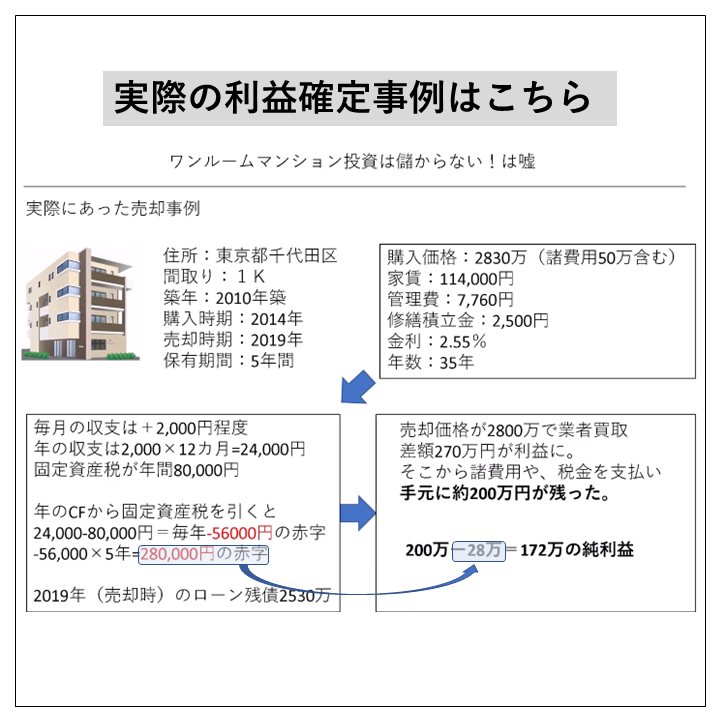

ワンルームマンション投資の具体的な儲かった成功事例がこちらです。

この方は自己資金(頭金)などはほぼ出さずにフルローンで物件購入しています。

築4年の都内の中古物件を購入し、5年間運用した後に売却し、172万円の利益を確定した事例です。

毎月のキャッシュフローは固定資産税も加味すれば赤字ですが、それでもしっかりと売却益を出しています。

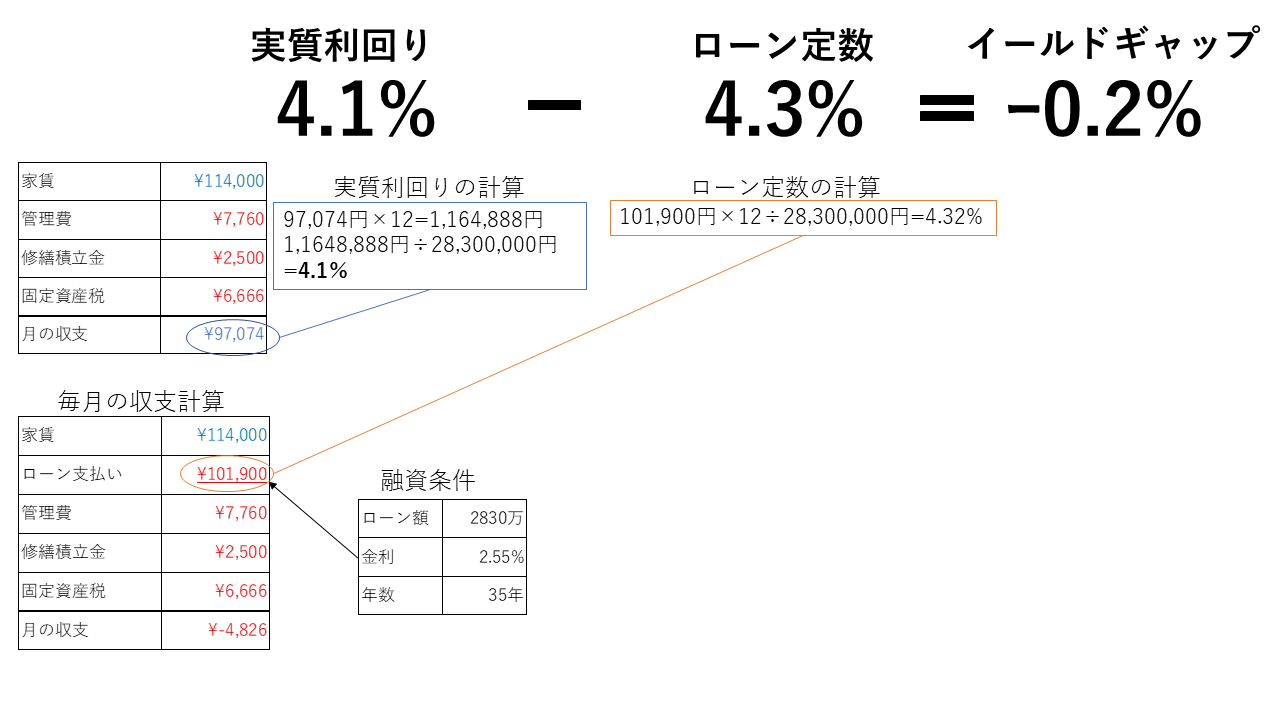

以前のイールドギャップの記事でも解説しましたが、イールドギャップがマイナスだからと言って絶対に損をする訳ではない!というのがこれで証明できました。

ちなみに上記の物件のローン定数を用いたイールドギャップを計算すると以下のようになります。

ローン定数を用いたイールドギャップは完全にマイナスですね。

しかしながら保有期間わずか5年という短期でも利益を得ている成功事例があるのがわかります。

都心の中古ワンルームを中長期で保有しているような方であれば利益はさらに大きくなると考えてください。

現状、売却で利益が確定できる状態の方は大勢いらっしゃるでしょう。

しかしながら、長期保有を目的とした運用の場合は売却せずに保有し続けけている方が多いのです。

もちろん購入する物件の立地や築年数によって利益も変わってきます。

これらの事実を見ていただければ、ワンルームマンション投資が儲からない!損する!というのは大嘘だということが証明できます。

都心部の投資用ワンルームを今後数十件に拡大していくのは難しい。

都心部のワンルームの利回りは決して高くありません。

その理由に関しては以前にもこちらの記事でお話ししています。

簡単に言ってしまうと、築古や地方の物件になればなるほど利回りが上昇していく傾向にあります。

行きつく先は総じて需要と供給のお話しです。

需要の少ないものはどうしても価格を安くしないと購入側に魅力的に映りません。

だからこそ値段を安くしなければならないのです。そうなれば利回りは高くなりますね。

その逆に都心部であればあるほど、人口も多いですし、空室率も少ないです。

そうなれば誰しも都心で物件を持ちたい!と思う訳です。

そうなると需要が多いわけですから総じて価格が高くなってしまうのです。

価格が高くなればどうしても利回りは下がってしまいます。

ワンルームマンション投資を始められる方は一般的な会社員や公務員の方が多いですから、そこまで多額の自己資金を持っている方も少ないでしょう。

そうなると物件価格のほとんどをローンで賄う訳ですから、毎月の支払も多くなります。

しかも都心の物件であれば利回りは低いので、毎月のCFは当然見込めません。

今の時代であれば都心部のワンルームは長い時間をかけて、長期で運用していくのが基本です。

自己資金を全く使わないのであれば、大きくキャッシュフローを出すのは厳しいですが、価格が非常に安定しているのでメリットとしては含み資産が積みあがっていくことです。

なので、現金を使わずに最初から賃料収入のキャッシュフローのみで年収数百万!数千万!というのは事実上ワンルーム投資では不可能です。

地方の一棟物件であれば、高い利回りのもの存在します。

提案当初の段階では年間数百万のキャッシュフローが出たりもしますが、数年で破綻なんて言うこともザラにある世界です。

利回りの高さはリスクの高さに比例します。

現にその地方一棟のスルガスキームで苦しんでいる方からのご相談も非常に多いです。

一棟で破綻しそうな方の相談は多く受けますが、区分(都心)のみの所有での破綻の相談はあまり受けたことがありません。

区分のワンルームは積算評価が出ずらい仕組みになっているので、買い足していくにしてもどうしても限界が来ます。

基本的にその限界値以上の借り入れはできないような仕組みになっております。

なので、一定の自分の信用レバレッジを超えられない分、破綻の可能性も一棟のスルガスキームに比べると低くなるわけです。

都心部の区分は一体何件まで所有できるのか??

一般的に都心部の築浅の区分ワンルームを保有する場合で考えていくと、場所にもよりますが1件当たりの価格は2000万~3000万が相場です。

その程度の物件を買い足していくとすれば、大体5件~6件が限界値(年収1000万程度)となってくるでしょう。

※ただし中には20件、30件所有している強者のかたもいらっしゃいますが。

金融機関の順番としては年収8倍まではオリックス・ジャックスから入って次に東京スター、次に楽天,最後にSBJといった感じ王道でしょう。

年収が1000万以上であれば東京スター銀行などで低金利で融資が組めるのでお勧めです。

もちろんアルヒやイオンも上手く取り入れられれば、それ以上に購入できる可能性もあります。

物件を今後増やしていきたい方は、とにかく金融機関を使う順番が非常に大事になってきます。

いきなりアルヒやSBJなどで物件を購入してしまうと、今後の物件の買い増しに支障が出てくる可能性が高いので、金融機関の見直しが必要でしょう。

ただし、お客様の属性的にまたは物件的にアルヒやSBJしか通らないような方であれば、致し方ありません。

アルヒやSBJで提案を受けられる方は以下の記事を参照してください。

もちろんそもそもの年収が高ければ、それ以上に物件を増やすことは可能ですし、何度も言いますが、投資用のワンルームマンションを増やしていく場合にはどの金融機関からどんな順番で融資を受けて物件を買い進めていくか?が非常に大事になってきます。

何を持って億万長者なのか?

冒頭でお話したように、不動産投資で資産〇億円!などど良く言いますが、たいていはローンを組んでいる額面をそのまま資産としてカウントして宣伝している場合が多いです。

なので極端な話、一棟などで4憶、5憶のローンを組んでいればその時点で億万長者ってことになっちゃいますよね。

上記でもご説明しましたが、投資用の区分ワンルームで1憶程度のローンを組むことも可能ではありますが、全く自己資金を出さずにキャッシュフローのみで毎月数十万を得ることは正直難しいです。

だからこそ、長期で運用していく中で、含み資産を増加させていき、複数件を出来るだけ早い段階で所有しながら複利運用をしていくのが投資用ワンルームマンション運用の王道なのであります。

売却で利益を出すにしても、繰り上げしてキャッシュフローを得るにしても、どちらにしても中長期間の運用が大前提となります。

このことからも分かるように、投資用ワンルームマンションは短期間で儲かる話ではありません。

誇大広告に要注意

- 年間家賃収入〇〇〇〇万円!

- 不動産投資でFIRE!

- 数カ月で資産〇億円!

- 数年でサラリーマンリタイア!

などの過度に期待を煽る広告を出しているような業者さんとはお取引しないほうが賢明です。

どのジャンルの投資においても言えることですが、リスクとリターンは必ずトレードオフの関係性となっております。

「リスクが低くて、リターンが高い」基本的にそんなうまい話はあるはずもありませんし、疑ってかかるべきです。

まとめ

不動産投資ときくと儲かるイメージで相談をしに来るお客様も非常に多くいらっしゃったので、今回の記事を書きました。

不動産投資と一口に言っても戸建てからビルテナント、ファミリーマンションからワンルームまで様々です。

そんな中でもこのブログは区分のワンルームに特化しているわけですが、昨今の不動産への投資熱の高まりにより、射幸心を煽るような広告も散見されるようになりました。

そんな広告により、ワンルームマンション投資そのものが誤解されるようなことも多くなってきました。

絶対に儲かる!、必ず利益がでる!などといった業法違反の営業トークに絶対に惑わされないようにしてくださいね。

ワンルームマンション投資の底堅さとそれ以外の不動産投資の危険性についてはこちらの記事で分かりやすくまとめております。