ワンルームなどの区分マンションを現金一括で購入するメリットとデメリットを解説します。

また現金購入に向いている人の特徴や結局ローンと現金購入どっちがいいのか?に至るまで、いくつかのポイントや注意点も含めて詳しく見ていきましょう。

目次

区分マンションを現金購入するメリット

先ずは区分マンションを現金購入するメリットを順番にみていきましょう。

購入者の属性が低くても投資できる

一般的に不動産投資はローンを使う場合が多いです。

ローンを使うためにはそもそもローン審査に通過する為の個人属性が必要になります。

例えば一般的なワンルームマンション投資で融資を受けるのに必要な最低限の属性は以下の通りです。

- 年収500万以上

- 勤続3年以上

- 勤務先の規模(上場、公務員、資本金1億以上など)

- 正社員であること

- 過去にクレジットうやローンの延滞が無いこと

- 年齢は25歳以上60未満(一部例外あり)

- 借り入れが一定の返済比率以内であること

- 総額の借入が年収の一定倍率以内であること

などが挙げられます。

これらをクリアしないと基本的に融資を組んで区分マンション投資することは難しいです。

与信(個人属性について)

不動産投資は「属性」と「与信」で成功・失敗が決まっちゃう!?

しかしながら、現金購入の場合にはその人の個人属性は関係ありません。

基本的に支払い可能な方であればだれでも物件を購入することができます。

諸経費が安い

区分マンションを購入する場合、物件価格とは別に諸費用(諸経費)がかかります。

ローンを組む場合には、「銀行へのローン事務手数料」「抵当権設定登記代金」「金銭消費貸借契約書の印紙代」などがかかりますが、現金一括購入の場合はこれらのお金がかかりません。

例えば2000万程度のワンルームをローンを使って購入する場合の諸費用は70~80万程度かかりますが、現金購入の場合は20万程度にまで抑えることができます。

物件の選択肢が幅広くなる

これは使える現金の金額にもよりますが、例えばローンを使って2000万相当の物件を購入する場合と、現金一括で2000万相当の物件を購入する場合で比較すると、現金購入する方が物件の選択肢が増えます。

一般的に区分マンションをローンを使って購入する場合、売主業者の提携ローンを使用します。

その提携ローンを使用するには、売主業者の仕入れた売主物件を購入しなければなりません。

仲介物件でもローンを使うことは可能ですが、売主提携ローンに比べると融資条件が良くないことが多く、ローン付けに苦労することも多いです。

ワンルーム投資の売主と仲介について

投資用ワンルームマンションの売主物件と仲介物件の違いについて

具体的に融資条件がどう良くないか?というと

- 金利が高い

- ローン年数が短い

- 組めるローン額が少ない(頭金が多く必要)

などです。

現金購入する場合には、売主物件であろうが、仲介物件であろうが、ローンを気にすることなく自分の予算の範囲内であれば好きに物件を選択できるということがメリットになります。

また、築年数や建築条件によっては一般的に融資の使えないような物件であったとしても予算内であれば現金購入することも可能です。

しかしながら、そもそも捻出できる自己資金が少ない場合だと、選べる物件の幅は狭くなってしまいますので、注意が必要です。

値引きしやすい

ローンを使って物件を購入する場合と比べると現金購入の場合は物件価格の値引きがしやすい傾向にあります。

不動産業者からしても現金購入のお客様は非常に「楽」なのです。

ローンを使用する場合は、購入の申し込みから決済まで少なくとも1カ月以上~2カ月以上はかかります。

ローンを使う場合、金融機関に物件の評価依頼を行い、先ずは物件の審査、そしてローンの申し込みを行い顧客自身のローン審査が行われます。

無事に融資の事前審査が通った場合に、そこから金融機関との金銭消費貸借契約日時を設定し、不動産業者同席のもと契約となります。

そこで決済日時などを決めて後日、決済という流れです。

つまり、時間と手間がかかるわけです。

また、全員がローン審査に通るわけではなく、途中でローンが否決になる場合もあります。

そうなれば不動産業者が今までやってきたことは全て無駄になります。

しかしながら、現金の場合はローンを使わないので、そもそもローン審査否決のように「買えない」ということがありません。

また、決済までの工程も少ないので、時間的にも手間がかからずスムーズです。

それらの業者にかかる手間や時間を考えれば、売買代金の値引き交渉はローン購入者に比べて現金購入の方が圧倒的にやりやすいといえますし、業者側もOKを出しやすいです。

担保にもなる

区分マンションも無借金状態であれば、担保評価はプラスになります。

今後融資を新たに組む場合や、ローンを使うときに、無借金の不動産を持っていることは借り入れする銀行にとってもプラス材料となります。

個人属性があまりよくない場合などは、その無借金の不動産を担保に入れて融資を受けることも事実上可能です。

しかしながら、担保評価の低い物件を購入してしまうと、そもそも不動産を購入せずに現金を持っていた方が融資を受けるに際してプラス評価だった・・・なんてことにもなりますので、購入物件には注意が必要です。

空室のストレスが少ない

ローンで物件を購入する場合は、毎月金融機関にローンの支払いをしなければなりません。

物件が空室になった場合、毎月の家賃収入は0円なので、毎月のローン支払いを自腹で行う必要があります。

ローンの金額が多ければ多いほどその支払ストレスは大きくなります。

しかしながら、現金購入の場合は毎月のローン支払いはありませんので、多少空室が続いても余裕をもって対応することができます。

売却時の諸経費が安い

ローンを組んだ状態で物件を売却する場合、ローン会社に残りのローンを一括返済することになります。

一括返済時に「違約金」という名目で銀行に手数料を取られる場合があります。ローン残債の2%を違約金として支払わなければならない銀行も存在しますので注意が必要です。

また、抵当権も抹消しなければならないので、それに対する費用もかかります。

現金の場合はそもそもローンが無い状態なので、抵当権もついていませんし、ローンの違約金も必要ありません。

よって、結果的に売却時の諸経費も安く済むことになります。

投資用ワンルームマンションの売却について

投資用ワンルームマンション売却の方法を1から10まで徹底解説

ワンルーム投資をもうやめたい・・・その原因と対応策を徹底解説

区分マンションを現金購入するデメリット

先ずは区分マンションを現金購入するデメリットを順番にみていきましょう。

現金資産が少なくなる

投資物件を現金購入するために、手持ちの現金を一気に使うことになるので、その分現金資産が減ることになります。

不動産投資は購入して終わりではなく、運用中に予期せぬ出費や定期的なランニングコストがかかることを忘れてはいけません。

購入時に資金全額を使ってしまわぬよう、ある程度の余裕資金は残した中で投資計画を立てましょう。

例えばワンルーム等で毎月定期的にかかる経費は

- 建物管理費

- 修繕積立金

- 賃貸管理委託手数料

毎年かかる固定費としては

- 固定資産税

- 確定申告依頼時の税理士報酬

定期的にかかる固定費として

- 火災保険料(5年など)

突発的にかかる費用として

- 設備の故障、メンテナンス費用

- 退去時の現状回復、クリーニング費用

- 入居付けする際の広告費

があります。

これらの出費も加味しておくとより安定した投資計画を立てることができます。

投資マンション購入後にかかるコスト一覧

ワンルームマンション投資で購入後にかかるランニングコスト一覧

レバレッジ効果が無い

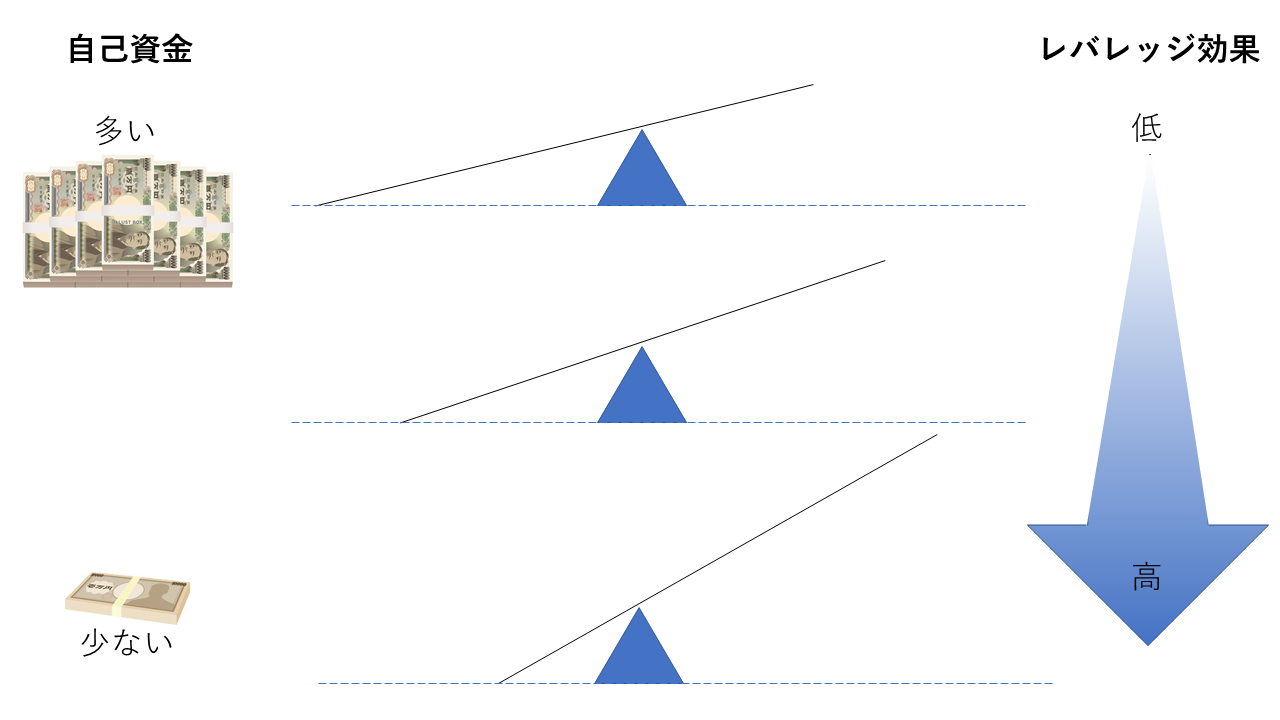

レバレッジとはてこの原理を意味します。

不動産投資ローンにおけるレバレッジは以下の図のイメージとなります。

不動産投資でレバレッジを効かせるにはローンを組むことが必須になります。

少ない自己資金でより多くの金額(物件価格)を運用するとレバレッジが高くなります。

自己資金の数十倍、時には数百倍という金額を運用できるので物件規模を拡大するスピードもより速くなります。

しなしながら、現金一括で物件を購入する場合にはこのレバレッジが実質0となります。

限りある資金の中でしか投資できない為物件規模の拡大スピードも遅くなります。

投資資金の回収に時間がかかる

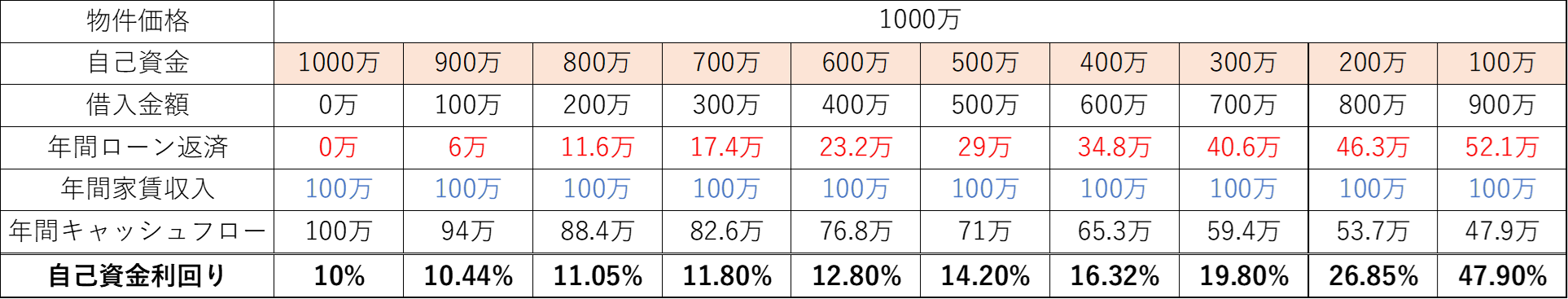

例えば価格1000万、年間家賃収入100万の物件があったとしましょう。

この物件の自己資金利回りを比較してみましょう(※簡易計算の為、経費などは省きます)。

※ローン条件は金利1.5%、20年ローンとします。

自己資金利回りの計算方法

自己資金投資利回り=(年間合計家賃収入―(年間支出+年間借入額))÷投資自己資金×100

現金一括で購入した場合の自己資金利回りは10%です。

自己資金100万で残り900万をローンを組んだ場合の自己資金利回りは47.9%です。

手出しの資金に対しての収益率(利回り)は自己資金が少ない方が圧倒的に高くなります。

自己資金の回収スピードに関して言えば、現金一括払いの場合は回収が遅く、できる限りローンを多く組むと自己資金の回収スピードは速くなるということです。

- 自己資金1000万に対して、年間100万のリターン

- 自己資金100万に対して年間47.9万のリターン

の比較になります。

つまり、自己資金の回収スピードでいえば、前者の場合は約10年、後者の場合は約2年という結果になります。

現金一括払いの場合はどうしてもレバレッジを効かせられない分(ローンが使えない分)、自己資金に対しての利回りが低くなり、回収に時間がかかってしまうのが分かります。

投資金額の範囲内の物件しか買えない

保有している現金の範囲内であれば、売主物件、仲介物件、築年数など問わず自由に物件を購入できるのが現金購入のメリットです。

しかしながら、保有している現金以上の物件を購入することができないというデメリットも存在します。

ローンを使って物件を購入する場合は自己資金の数十倍から場合によっては数百倍の物件を購入することも可能です。

よって、現金購入の場合はレバレッジを効かせられない為、物件拡大に非常に時間がかかります。

お金を貯めるのに時間がかかる

例えば都心の中古ワンルームマンションを購入しようと思うと、築年数の古い物件でも1000万程度の価格になります。

築年数が浅ければ2000万~3000万ほどです。

例えば自己資金0円の状態でこれから現金を貯めようとする場合、それだけの現金を貯金するのに一体どのくらいの時間がかかるでしょうか。

1000万を貯めるのに年間で100万円を貯金したとしても10年以上かかります。

もちろんその10年間は不動産は購入できません(つまりは機会損失と考えることもできます)。

しかしながら、ローンを使って物件を直ぐに購入すればその10年間はローンの返済はあるものの着実に家賃が入り、ローンの残債は減っていくことになります。

不動産投資は長期運用が基本です。

限られた人生という時間を有効活用するためにも、現金一括という選択肢以外にもローンを上手く使って不動産を運用することでより効率よく物件規模を拡大していくことが可能となります。

税金が多くかかる可能性がある

不動産投資をすると節税になる、という話があります。

特にワンルームマンション投資などにおいては購入当初の数年間は節税効果が大きいと言われてます。

この節税効果とは様々な経費を計上することで、不動産所得が赤字になり、会社員の給与所得と損益通算(合算)することで、結果的に所得が下がり節税になるという仕組みです。

ワンルームマンション投資の節税について

つまり、経費を出せば出すほど(不動産所得が赤字になればなるほど)節税になるということです。

例えば、不動産をローンを組んで購入した場合にはその利息も経費として計上することができます。

しかしながら、現金一括で不動産を購入した場合は利息という概念が無い為、計上できる経費がその分少なくなってしまいます。

なので、ローンを組んで物件を購入する場合に比べるとその節税効果は少なくなります。

また、計上できる経費が少なくなれば、不動産所得が赤字ではなく、黒字に転換することになります。

不動産所得が黒字転換すれば、その不動産所得の黒字分と給与所得を合算するため、その分支払う所得税や住民税が多くなる可能性がありますので注意が必要です。

団体信用生命保険が付帯しない

区分マンションの現金購入に向いている人

それでは区分マンションを現金一括購入に向いている人の特徴をいくつかピックアップしてみました。

現金に余裕のある人

そもそも現金が無いと物件を購入できませんし、家計がカツカツの状態で区分マンションを現金一括購入すると、その後のメンテナンス費用や設備交換費用などが払えない可能性もでてきますので注意が必要です。

物件を購入したあともある程度の資産が手元に残るような方であれば、おすすめです。

ローン返済の不安を感じたくない人

不動産投資でローンを組む場合はいくつかのリスクが想定されます。

- 金利上昇

- 空室時の返済

- 繰り上げ返済の手数料

などです。

金利が上昇すれば毎月の返済金額が大きくなります。

また空室が続けば家賃が入ってきませんので、毎月のローン返済は全額自己負担しなければなりません。

物件を売却する場合や繰り上げ返済する場合には違約金という名の手数料が別途発生する銀行もあります。

ローンを組んで不動産投資する場合、経済情勢や空室によって運用している不動産のパフォーマンスが大きく上下する可能性があります。

これらの心配をしたくない方は区分マンションの現金一括購入がおすすめです。

資産を相続した人

資産を相続すると、多くの方はその使い道に困るものです。

現金を相続した場合には、銀行にそのまま資産を預けたままの方も少なくありません。

特に使い道も無い為、多額の現金を運用もせずに放っておくのは非常に勿体ないといえます。

都心の区分マンションは管理も楽なので、不動産知識の無い方でも運用することができます。

また、地方の投資物件などを相続した場合にはその管理やメンテナンスが非常に面倒だったりします。

それらを売却し、都心の区分マンションに資産を組み替える方も多くいます。

既に定年退職した人

定年退職すると基本的にローンが組めなくなります。

よって、不動産投資するのであれば基本的に現金一括という選択肢にせざるを得ません。

退職金や老後資金を食いつぶしながら送る老後生活に比べ、区分マンションを現金一括で購入すれば入居者のいる限り毎月安定した家賃収入が定期的に入り続けます。

まさに働かずともはいってくる不労所得という訳です。

毎月の収入は精神の安定にもつながりますので、老後安心して暮らすための選択肢としておすすめです。

相続税対策をしたい人

相続資産が多くなればなるほど、相続税は高くなります。

現金資産で区分マンションを購入し、それを相続することで、相続税を圧縮することができます。

ワンルームマンション投資での相続税対策について

ワンルームマンション投資で相続税対策は生前の贈与が鍵【徹底解説】

例えば現金資産1億円を相続するのと、1億円分のワンルームマンションを相続する場合とでは、相続税評価額を5分の1~7分の1程度にまで圧縮することが可能です。

つまり、それだけ相続税が安くなるということです。

よって、一部の資産家や富裕層と言われる人々にとっては区分マンションの現金購入は相続税対策という面でおすすめです。

ローン購入と現金一括購入は結局どっちがいいのか

結局のところはその人の考え方や資産状況、ライフスタイル次第となります。

ローンをレバレッジを効かせるための手段としてプラスにとらえることができるのであれば、ローンを使った運用が効率的と言えます。

ローンを使うことで、自己資金をほとんど使わずに数千万、数億という不動産資産を運用することができるからです。

結局のところサラリーマン属性の特権として「ローンが組みやすい」という特徴があるので、現金一括で物件を購入すると、そのローンのメリットを捨てることになります。

また、ローンを組むことで、団体信用生命保険の効果も享受できます。

万が一の生命保険にもなるわけですから、単に資産運用という枠組みを超えて家族に残せる保障にもなります。

都心の区分マンションの利回りは4~6%程度です。

この程度の利回りを確保できる投資商品は何も実物不動産に限らずとも、投資信託やETFなど幅広く選択することができます。

利回りだけをみればその他の投資対象も数多く存在するということです。

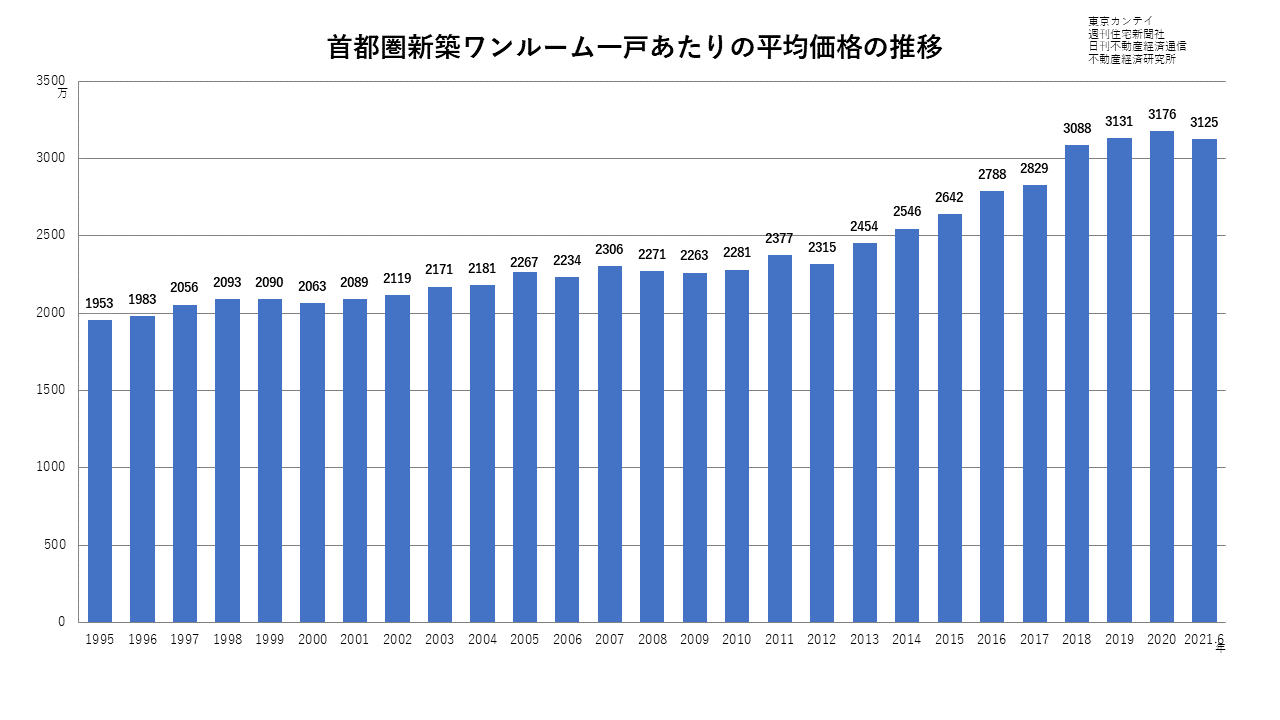

しかしながら、景気の動向に大きく左右される投資商品が多い中、都心の区分ワンルームマンションは非常に景気に左右されにくい投資商品と言われます。

物件価格に関してもそうですが、リーマンショック時(2008年)においてもほとんど価格が下がっていないのが下記の図からもわかります。

また価格と同様に賃料も非常に下がりにくい傾向にあります。

これはレジデンス系(住居)の賃料に関しては特に強く言えます。

ワンルーム投資の賃料について

まとまった現金の運用先を検討するうえで、単純に年間の利回りだけを比較するのではなく、その投資商品の特性をよく理解した上でその安定性や安全性も指標の1つとすることが重要なポイントとなります。

まとめ

区分マンションの現金一括購入にはメリットもある一方でデメリットも存在します。

投資物件を現金で購入するのか、ローンで購入するのかに関しては、その人の考え方や保有資産によって様々です。

それぞれの特徴をよく理解した上で、より自分の考えやライフスタイルに適した購入計画を立てることが重要です。