- 更新日:2024年3月28日

- 公開日:2018年7月13日

本記事では、元利均等返済と元金均等返済の基本的な仕組みから、それぞれの特徴やメリット・デメリット、比較するポイントなどを解説します。

また、最後には、自分に合った返済プランを選ぶためのポイントなども記載していきます。

目次

元利均等返済と元金均等返済の違いとは?

簡単に言うと元利均等返済とは毎月の返済金額が一定で、返済期間中に支払う利息と元金の割合が変化する返済方法のことを言います。

一方、元金均等返済とは毎月返済する元金が一定で、利息が残債に応じて変動する返済方法のことを言います。

元利均等返済とは?

それでは元利均等返済について詳しく見ていきましょう。

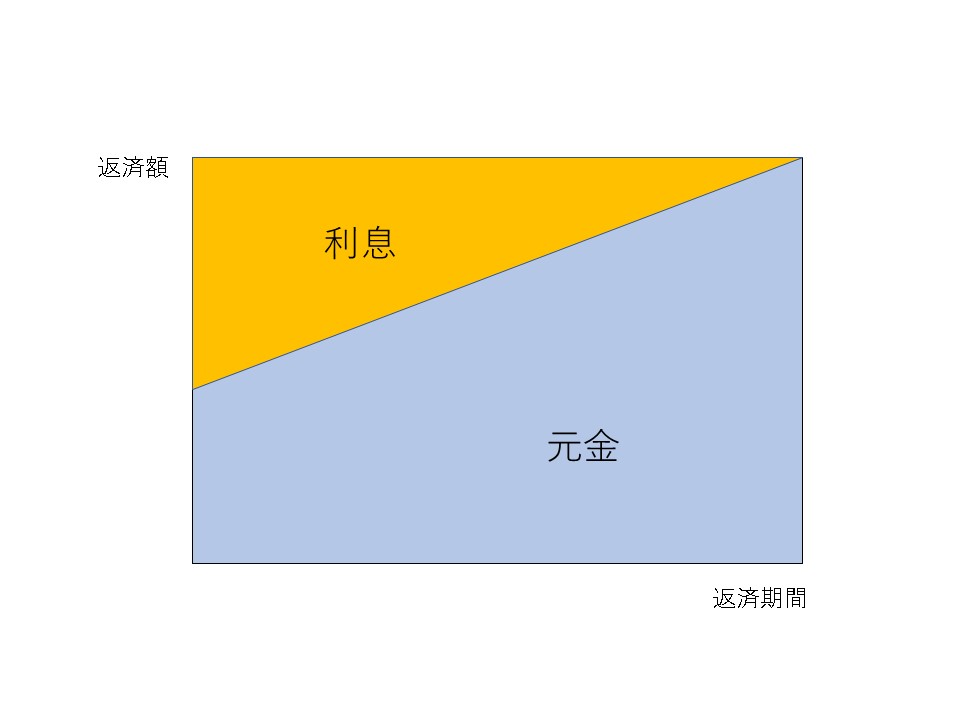

元利均等返済の仕組みについて

元利均等返済は、毎月一定額を返済し、その中で元金と利息を均等に返済していく方法です。

初めは、返済期間が長いため、元金の返済額よりも利息の支払い額が多くなりますが、返済期間が短くなるにつれて、元金の返済額が増え、利息の支払い額が減っていきます。

図で表しますと、以下のような形です。

見て分かるように、毎月の返済額は一定です(もちろん金利が上がれば変動します)。

それが返済期間中ずっと続くわけですね。

毎月の返済は同じですが、その返済額の「利息」と「元金」の内訳が変動していくのが特徴です。

特徴とメリット

- 毎月返済額が一定なので、計画立てやすい。

- 元金均等に比べると当初の支払額が安い。(後々逆転しますが)

デメリットと注意点

- 総支払利息額が多くなる(元金均等返済と比較すると)

- ローン元金の減りが遅い(元金均等返済と比較すると)

元金均等返済とは?

それでは元金均等返済の仕組みについて詳しく見ていきましょう。

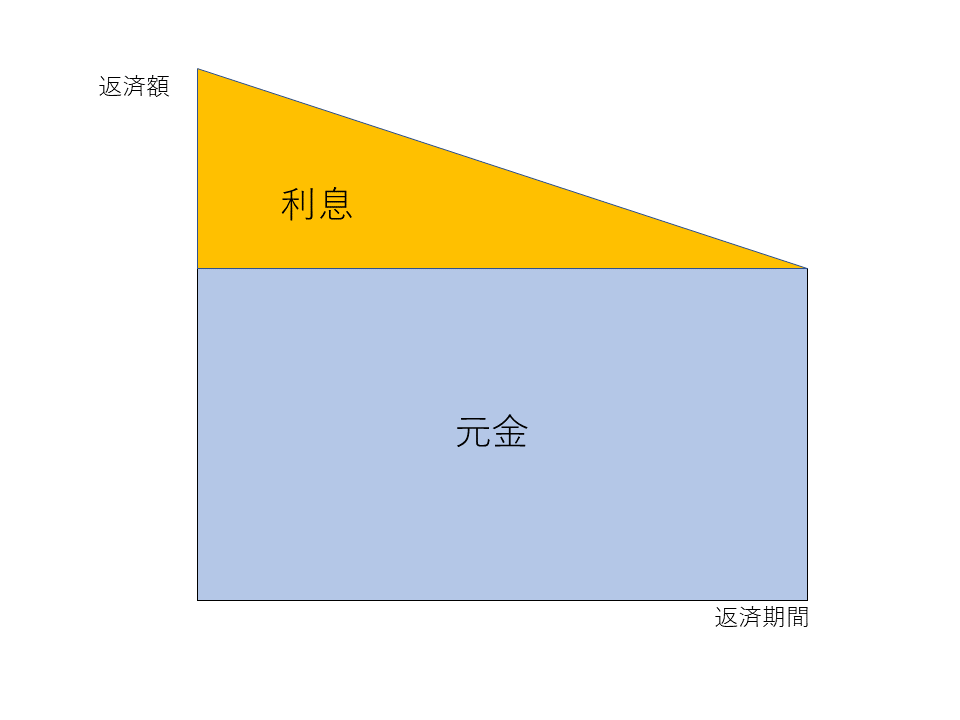

元金均等返済の仕組みについて

元金均等返済とは、毎月返済する金額を元本に応じて変化させて返済する方法です。

つまり、毎月の返済金額は一定であり、元本が少なくなるにつれて支払われる利息も減少していきます。

元本が減るたびに毎月の返済金額も減っていく仕組みになります。

図で表しますと以下のような形です。

毎月の支払額が変動します。

当初の返済額は大きいですが、返済が進むごとに毎月の返済額は少なくなります。

メリット

- 元金が最初から一定で減っていく(元利均等返済よりも当初の元金の減りは早い)

- 総返済額が少ない

- 総支払利息が少ない

デメリットと注意点

- 支払当初の毎月返済額が大きいので家計を圧迫する可能性がある

- 当初の支払額が大きいので、ローンを組む際にある程度の収入的余裕が必要となる可能性があります。※例えば同じ金額を元利均等編と元金均等返済でローンを組んだと仮定すると、元金均等返済の方が当初の支払額が大きくなるので、それに対しての必要な年収も敷居が上がることになるからです。

- 取り扱っている銀行が限られる

元利均等返済と元金均等返済の比較

それでは元利均等返済と元金均等返済を具体例を用いて比較してみましょう。

返済期間の長さの比較

返済期間は当初に決めたローン年数になりますので、どちらもローンの返済期間(長さ)は同じです。

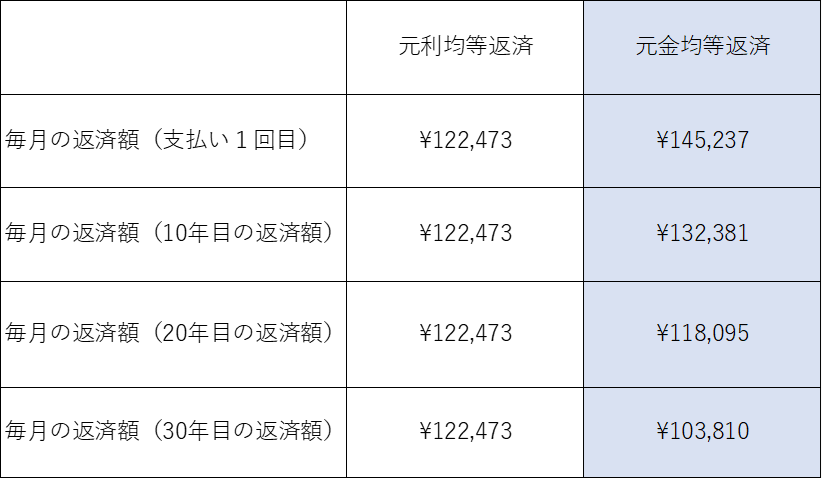

また返済期間中の返済額を年数ごとにまとめてみました。

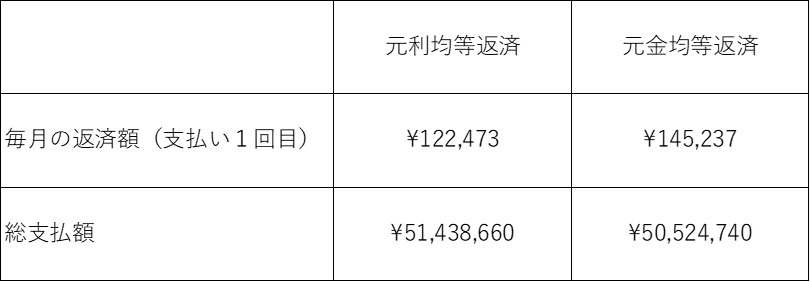

例えば4000万の住宅ローンを金利1.5%の35年ローンで組んだ場合の元利均等返済と元金均等返済の比較。

返済期間は同じ35年です。

元利均等返済に関しては返済額は一定ですが、元金均等返済に関しては毎月の返済額が年数経過とともに徐々に少なくなっているのが分かります。

総返済額の比較

例えば4000万の住宅ローンを金利1.5%の35年ローンで組んだ場合の元利均等返済と元金均等返済の比較。

元利均等返済に関しては当初の支払い額は少ないですが、総支払額が多いです。

元金均等返済に関しては当初の支払い額は多いですが、総支払額が少ないです。

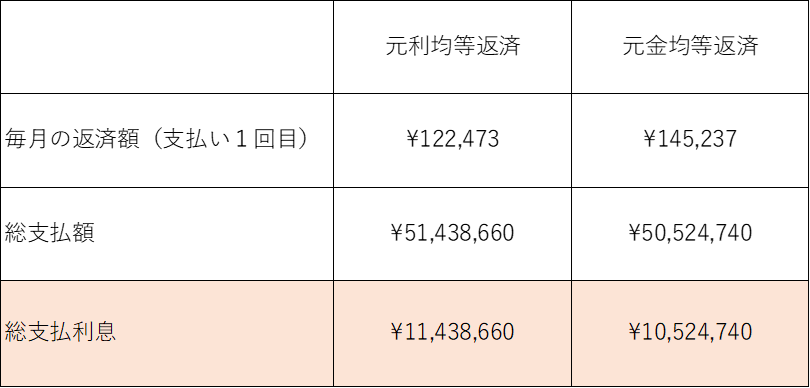

利息の支払い額の比較

見て分かるように

元利均等返済の総支払利息は多く、元金均等支払いの総支払利息は少なくなります。

返済プランの選び方のポイント

どちらの返済プランが良いかは、個人の状況や目的によって異なります。

以下は返済方法を選択する場合のポイントとなりますので、選択の目安にしてください。

目的

例えば住宅ローンに関して言えば、返済期間が長期間にわたるため、より長期間の見通しをたてて返済方式を決める必要があります。

しかしながら、オートローンなどに関して言えば、住宅ローンほどの長期間ではなく短期間での返済となるため返済方式を決める際の1つのポイントとなります。

返済能力

返済能力に合わせて返済方式を選ぶことが重要です。

元利均等返済の場合は、当初の支払額は少なくなりますが、総支払利息は多くなります。

元金均等返済の場合は、当初の支払額は多くなりますが、総支払利息は少なくなります。

よって、手元資金にある程度の余裕がある方であれば人によっては元金均等返済を選んだほうがメリットがある、という方もいるでしょう。

その逆に手元資金に余裕の無い方であれば元利均等返済がおすすめということになります。

返済プランを選ぶ際には自分のライフプランにどちらがあっているか?を考えることが重要です。

総支払額

単純な総支払額でいえば元金均等返済の方が少ないです。

より支払う利息を軽減しコストを抑えたいのであれば元金均等返済がおすすめとなります。

しかしながら、当初の支払金額が大きくなるので注意も必要です。

また、金融機関によっては元金均等返済をそもそも取り扱っていない銀行も多いです。

まとめ

それぞれの返済方式の特徴やメリット・デメリットをしっかりと理解した上で、自分自身のライフプランと照らし合わせ、最も考えに近いものを選択するようにしましょう。

投資マンションローンについて