不動産投資のメリットの一つに節税効果があります。

不動産投資の中でもワンルームマンション投資で節税は効果的です。

ただ節税ありきにしてはいけません。

今回はワンルームマンション投資が節税になる仕組みを説明します。

所得税や住民税の節税

不動産収入は「総合課税」に分類されます。

例えば、サラリーマンがワンルームマンション投資を始めたとしましょう。

すると

- サラリーマンで勤務先から得られる「給与所得」

- 購入したワンルームから得られる「不動産所得」

の2つの所得を得ることになります。

「総合課税」とはこの2つの所得を合算することを言います。

ここまで見ると、給与所得+不動産所得でなおさら税金が高くなってしまうのでは?と思われるかもしれませんが、

確かに不動産所得が「プラス」であればその分納める税金は多くなります。

しかし、もし仮に不動産所得がマイナス(赤字)だった場合は

反対に確定申告で給与所得から不動産所得の赤字分を差し引くことができます。

これを損益通算といいます。

そうなると、所得が低くなりますから、その分納める税金も少なくてすみます。

これこそが、ワンルームマンション投資が節税になる仕組みなのです。

株やFXは申告分離課税といって、原則給与所得との合算ができません。

株式は株式単体で申告してね、ということです。

よって、株式で赤字が出たからと言って、不動産のように節税になるわけではありません。

また相続税の計算において、不動産の評価は現金などに比較して小さくなります。

例えば2500万の現金を相続する場合、そのまま2500万が相続税の課税対象(相続税評価額)となります。

しかしながら2500万のワンルームを購入して、物件を相続した場合はおおよそ4分の1から5分の1程度にまで相続税評価額が圧縮されます。

つまり評価額が500万から700万程度にまで圧縮されるということです。

その分支払う相続税も少なくて済む、ということですね

では具体的に新築のワンルームの節税事例を具体的に見ていきましょう

例えば以下のようなよくある新築ワンルームをフルローン(別途諸費用80万)で購入したとします。

家賃収入は月10万なので、年間で120万円です。

それに対して、必要経費を算出します。

前述したように、ワンルーマンション投資で節税になる仕組みは、不動産所得の赤字です。

つまり、年間120万以上の経費を出さなければ不動産所得は赤字になりません。

以下はこの新築ワンルームを購入した際に出せる初年度の年間収入と必要経費です。

収入120万に対して192万の経費が出ていますから、不動産所得の赤字は-72万となります。

つまり給与所得が500万のサラリーマンであればー72万の不動産所得と「損益通算」となります。

500万ー72万=428万

に所得が下がります。

つまりそれに対して納める所得税も下がりますからその差額が節税となるわけです。

取り分け、必要経費の大部分を占めているのが、不動産の「減価償却費」と「購入諸経費」です。

購入諸経費はローン事務手数料や登記費用などで、物件を購入する際に発生する費用のことです。

諸経費は全額経費として計上できますが、それは購入初年度のみです。

ワンルームマンション投資の節税ポイントは減価償却費にあり

不動産の減価償却費とは、簡単に言うと建物の価値の減少を数字で表したものです。

モノには耐用年数があります。

その耐用年数をもとに減価償却を計算します。

モノによって耐用年数は異なります。

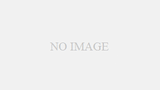

今回の鉄筋コンクリート(RC)マンションの法定耐用年は47年です。

この耐用年数に応じて「償却率」が定められており、その数値をもとに年間の減価償却費を計算します。

青で囲った部分です。

47年のところは0.022という数字になっていますね。

新築のワンルームは鉄筋コンクリートなので法定耐用年数は47年で償却率は0.022ということになります。

以下はその計算例です。

建物代金の出し方は、基本的に消費税から計算します。

※消費税は売買契約書に記載があります。

なぜなら消費税は建物代金にのみかかるからです。

つまり消費税で割り戻してあげれば建物価格の税込み代金が算出できるということですね。

例えば消費税1,818,180円の場合を考えてみましょう。

- 消費税1,818,180×11=2000万(建物代金)

になります。

この不動産を購入するとで、年間で44万円の減価償却費を毎年出すことができるわけです。

この減価償却費は「非資金費用」と言われ、現金の支出の伴わない出費になります。

よって、毎年44万を現金で支出しているわけではないが、経費として計上できるのです。

勿論、法定耐用年数の47年を経過すると減価償却は0円になりますから、それ以降は減価償却費を経費計上できなくなります。

建物を躯体と設備に分けて減価償却する方法

先ほどは建物代金2000万円をそのまま47年で減価償却しました。

実はワンルーム投資において、その建物代金をさらに「躯体」と「設備」に分けてそれぞれを減価償却する方法もあります。

以下イメージ図

建物2000万をさらに細かく「躯体」と「設備」にわけます。

この振り分けに関しては、諸説色々あるようですが、基本的に

- 躯体80%:設備20%

- 躯体70%:設備30%

程度で分ける人が多いようです。

しかし、ここで注意しなければならないのは、税務署から指摘があった際にはその根拠をしっかりと説明しなければならないリスクが生じてきます。

「適当に振り分けました」

では当然税務署も認めてくれませんよね。

細かくいうと、新築であれば

- 譲渡対価証明書

というものをデベロッパーからもらって、そこに「設備費用でいくらかかった」という記載がある場合にはそれを根拠として提出することも可能ですが、実務的にいうと基本的にそのような書類はデベロッパーから容易に発行してもらえるものではありません。

そうなると、

- 再調達原価

を計算し、設備割合をきめることとなります。

躯体と設備の振り分けは非常に厄介なので、基本的には税理士や専門家へのご相談をお勧めします。

躯体と設備を分けるやり方であれば、通常の減価償却「44万円」ではなく、図に記載のとおり「62万円」の減価償却費を出すことが可能となります。

ワンルームマンション投資の節税失敗事例

2年目は不動産所得の黒字で納税に

初年度は不動産所得の大きな赤字によってめでたく節税に成功しました。

しかし次年度はどうでしょう。

以下はワンルームマンション投資2年目の経費をまとめたものです。

次年度は購入諸経費もありませんし、不動産取得税も払いません。

つまり、出せる経費が大きく減ってしまうのです。

家賃収入120万に対して、必要経費が98万しかないですから、

120万ー98万=22万となり、不動産所得は黒字になってしまいました。

給与所得が500万のサラリーマンであれば22万の不動産所得と「損益通算」となり、

500万+22万=522万

に所得が増えることになります。

つまり所得が増えたので、その時点で節税ではなく、納税(納める税金が増える)となってしまいます。

また、耐用年数は物件の種類によっても異なります。

耐用年数のより短い木造アパートなどを投資用で購入する場合、短期間で多くの減価償却を出せる可能性はありますが、その反面で、減価償却後は多くの納税となる可能性もあるので注意しなければなりません。

資産価値の低い物件を節税目的で購入

節税を目的とするあまり、価格や家賃の下落の激しい物件を購入してしまい失敗するパターンです。

これは特に新築ワンルームマンションでよくみられる傾向です。

新築ワンルームは購入した瞬間に中古相場となり、価格が2~3割程度低くなります。

その時点で含み損がかなり大きいわけですね。

また、家賃も新築のプレミアム賃料ですからそれを長期にわたって維持することは難しいです。

よって、価格と家賃がともに下がってしまうような物件を購入してしまうと、節税によるメリットは帳消しになり、むしろ大きく資産がマイナスとなってしまうことがあります。

目先数年の節税に惑わされないように注意しましょう。

売却時に多額の譲渡所得税が発生

上記でお話しした通り、ワンルームマンション投資の経費を大きく占めるのが「減価償却費」です。

できるだけ減価償却費を大きくだせばその分不動産所得はマイナスになりやすく、節税にもなりやすいです。

例えば、減価償却を「躯体」と「設備」に分けて減価償却し、その「設備」部分の割合を多くすることで、短期間で多くの減価償却が可能となります。

「たくさん減価償却を出した方が節税できるからお得だね」

皆さんそう思いますよね。

しかしながら、この減価償却はいわば「諸刃の剣」でもあります。

その理由は以下の通り。

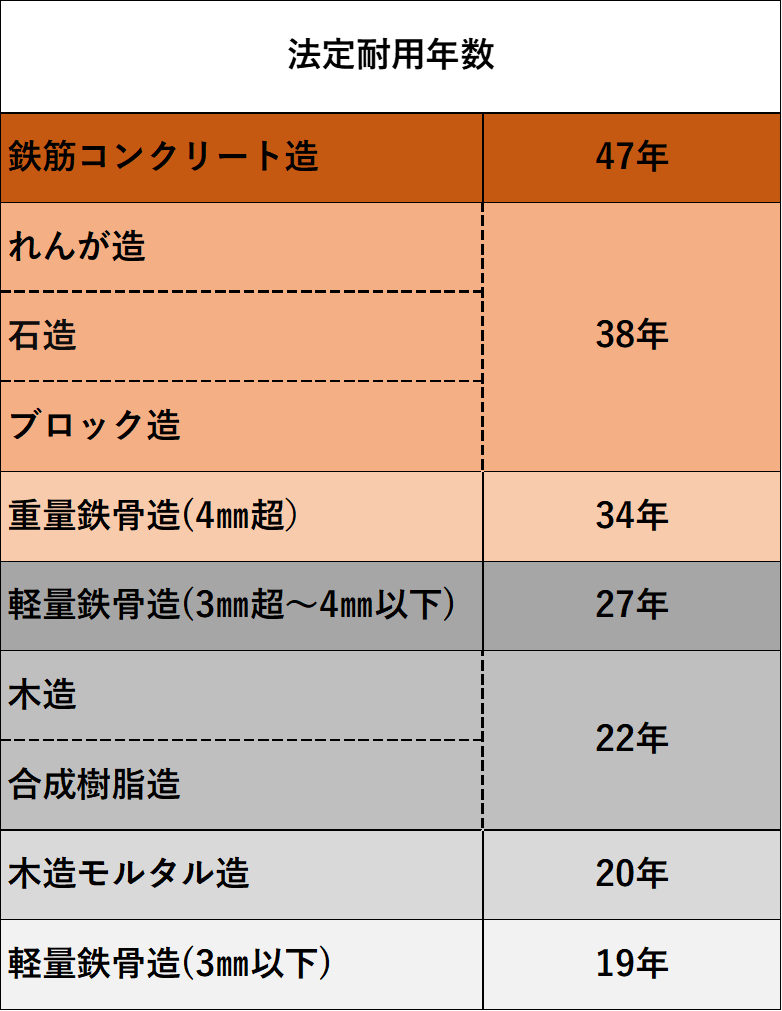

減価償却すればするほど、帳簿上の物件価値(簿価)は低くなります。

例えば土地1000万、建物1000万の(合計2000万)のワンルームを購入したとしましょう。

この物件を4年後に2000万(同額)で売却すると考えたときに、

減価償却を短期間で大きく出し、4年間で約400万の減価償却をしたと仮定します。

そうすると4年後の物件の簿価は土地1000万+建物600万で1600万の残存価値となります。

普通なら、買った値段(2000万)と売った値段(2000万)が同じだから値上がりはしていない(儲けてない)から、税金なんてかかんないでしょ!

と思うかもしれません。

しかし、実際は売却税金の計算は大まかに言うと

- 実際の売却価格ー簿価

で計算します。つまり今回の場合

- 2000万(売却価格)ー1600万(簿価)=400万(利益)

とみなされてしまうのです。

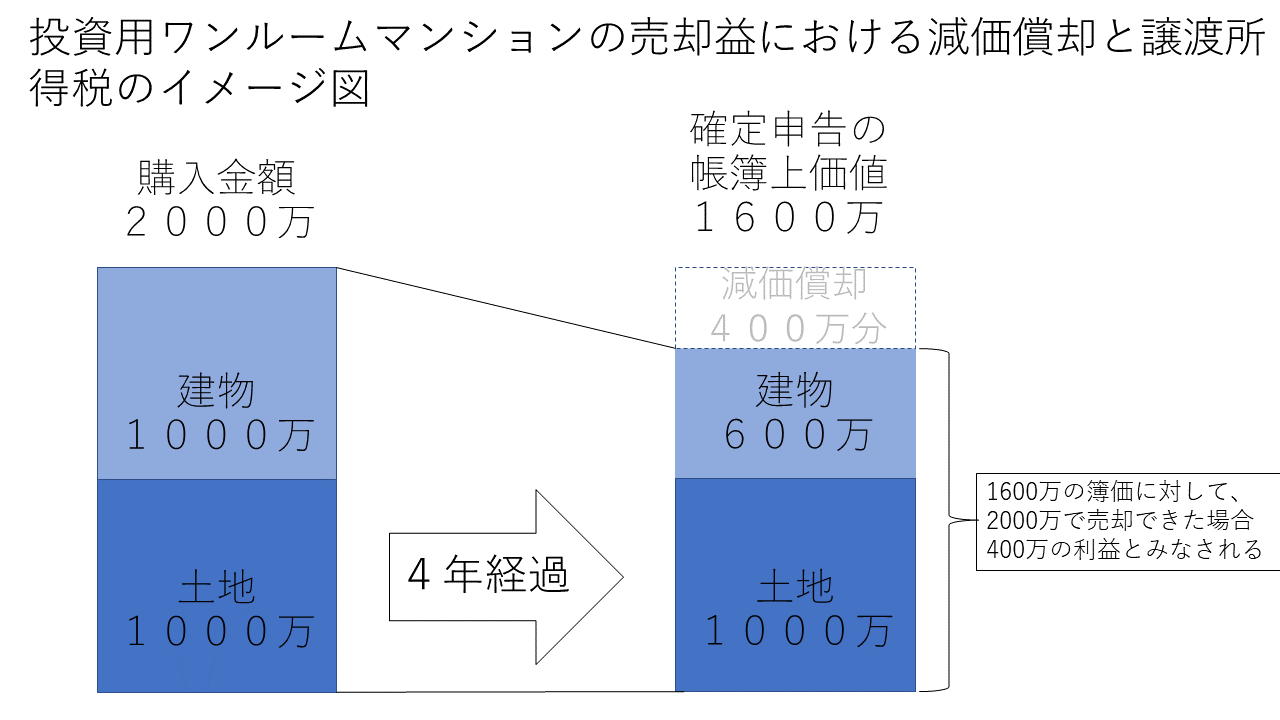

5年以内の売却は短期譲渡に当たりますから約40%(所得税・住民税の合計)もの税金が取られます。

単純計算で

- 400万×40%=160万

というイメージです。

例えば、年収の低い方だとそもそもの税率(所得税率)が高くないので、得られる節税の効果も限定的です。

そんな方が減価償却を大きくだして節税すると、結果、売却時にかかる税率の方が多くなり、損してしまうパターンもあり得ます。

減価償却の出し方は最新の注意を払って、長期的な視野を元に税理士などの専門家と相談して決まるのが良いでしょう。

ワンルーム投資において認められる経費

不動産投資でどんな必要経費がだせるのか理解しましょう。

先ず不動産の確定申告において、大きく下記の12種類の経費を計上することができます。

(1)租税公課

(2)損害保険料

(3)減価償却費

(4)修繕費

(5)借入金利息

(6)管理費

(7)交通費

(8)通信費

(9)新聞図書費

(10)接待交際費

(11)消耗品費

(12)その他税理士に依頼した場合にかかる報酬費用

上記の事例では

- 租税公課(固定資産税、不動産取得税)

- 減価償却費

- 借入金利息

- 管理費修繕積立金など

- 購入時に諸費用(初年目のみ)

の最低限の費用で計算しております。

事例の経費以外でも、ワンルームマンション投資のために使用した経費であれば必要経費として認められる場合もありますので、しっかりと「税理士」などに確認しましょう。

しかし、基本的にはワンルームマンション投資の節税はこんなもんです。

「ワンルームマンション投資で出せる経費もたかが知れている」、というのが本当のところです。

初年度のみ税金が戻って、その後は空室などで家賃収入が大幅に減少するなどの理由がない限り、不動産所得が大きく赤字になることはないので、ほとんど節税にはなりません。

むしろ納税になることも多いです。

よって、節税目的のワンルームマンション投資はこの時点で破綻するのがわかります。

ワンルームマンション投資における雑費に要注意

雑費とは、交通費や飲食費、新聞や書籍代金などです。

しかしながら日常に使用する交通費や飲食代はもちろん経費計上できません。

あくまで、不動産投資を行うのに関連した交通費や飲食代の為の雑費です。

悪徳業者になると、この雑費欄の経費部分を大きく計上し、不動産所得を赤字にすることであたかも大きく税金が戻ってくるようなシミュレーションを作成する業者も存在しますので要注意です。

確定申告の際に業者の口車に乗せられて、雑費部分で大きく経費を計上し、税務署をから指摘を受ける事例も多発しております。

ワンルームマンション投資の黒字申告は経営が順調な証

これは、不動産投資に限ったことではないですが、事業でしっかりと黒字申告することは良いことです。

むしろ赤字申告というのが異常なのです。

よって、赤字申告ではなく黒字申告を目指すことでしっかりと納税もしながら収益を上げていかなければならないのです。

ワンルームマンション投資の節税トークには要注意

上記の例でも分かるように、ワンルームマンション投資の初年度の申告は不動産所得の大きな赤字で節税となります。

しかし、次年度以降はほとんど節税効果は期待できません。

なぜなら不動産所得が初年度ほど大きな赤字とならないからです。

業者によっては、初年度の節税効果(不動産所得の大きな赤字)があたかも永遠に続くように錯覚させる営業マンがいるのも確かです。

そもそも節税シミュレーションに関して初年度しか記載のないものも多いです。

業者としては、2年目以降に節税額が大きく下がるので顧客に事実を提示したくないのでしょう。

ワンルームマンション投資での不動産所得の赤字は初年度こそ大きく、節税効果もありますが、次年度以降は不動産所得がプラスになってしまう場合も多いので、そうなれば節税ではなく、納税となるのです。

節税目的のワンルームマンション投資は成り立たない

事例を見てもらってわかると思いますが、損益通算による節税目的のワンルームマンション投資は絶対に成り立ちません。

高所得のサラリーマンが節税目的でワンルームマンション投資すると失敗の原因となりますので十分に注意しましょう。

日本は累進課税といって、給与所得が高く成ればなるほど税率も上がります。

高所得の人になれば、不動産所得がプラスに転じた場合はその分納める税金も大きくなるわけです。

ワンルームマンション投資の節税で騙されない為に

シミュレーションの必要経費を細かくチェックしましょう。

また、その数字の根拠もしっかりと1つ1つ業者にヒアリングしましょう。

そもそも節税効果をやたらとゴリ押ししてくる業者とはかかわらないほうがいいです。

なんせワンルームマンション投資の節税効果は当初だけですから。

しっかりと

不動産投資で節税しましょう!

「会社員・公務員でも払った税金(所得税・住民税)が戻りますよ!」

こんなセールストークを受けていませんか?

不動産投資の中でもワンルームマンション投資で節税になるのは確かですが、当初の数年だけです。